Инвестиционный взгляд на нефтегазовые компании от аналитического департамента ИК «Атон».

Нефтегазовый сектор остается нашим фаворитом из-за благоприятного макроэкономического фона. В этом отчете разбираемся, чем различаются российские производители нефти. «Лукойл» – наш топ-пик. «Роснефть» и «Татнефть» в листе предпочтений.

Благоприятная макросреда

- Ограниченное предложение: добровольное сокращение добычи и экспорта со стороны Саудовской Аравии на 1 млн баррелей в сутки и России.

- Сильный спрос: МЭА сохранило оценку роста спроса на нефть в 2023 году на 2,2 млн баррелей в сутки, спрос в Китае – на рекордных уровнях около 16,7 млн баррелей в сутки.

- Низкие запасы: в развитых странах на 115 млн баррелей ниже среднего показателя за 5 лет и продолжают снижаться.

- Налоговые риски: Минфин говорит об отсутствии планов дополнительного роста налоговой нагрузки для нефтяной отрасли.

Различия инвестиционных кейсов нефтегазовых компаний

Взгляд на «Роснефть»

Поддерживающие факторы: реализация масштабного проекта «Восток Ойл», инвестиции 12 трлн рублей. Крупнейший производитель в РФ, около 40% нефти и 8% газа. Сила лоббирования на государственном уровне Продажа более дорогой нефти ВСТО в Азию.

Сдерживающие факторы: участие государства в акционерном капитале около 40%. Снижение экономической выгоды «Восток Ойл» из-за ограничений ОПЕК+.

Индикативный диапазон справедливой цены акций – 700-775 рублей за бумагу.

Взгляд на «Лукойл»

Поддерживающие факторы: классическая компания стоимости со стабильно высокими дивидендами. Катализатор – возможный выкуп до 25% от капитала с 50% дисконтом. Частная компания без участия государства в капитале. Чистая денежная позиция 630 млрд рублей на конец 1 полугодия 2023 года.

Сдерживающие факторы: активы вне России (Ирак, Казахстан, Азербайджан), а также не растущее производство.

Индикативный диапазон справедливой цены акций – 8500-9500 рублей за бумагу.

Взгляд на «Газпром нефть»

Поддерживающие факторы: третий по размеру производитель нефти с качественными активами. Позитивный эффект от модернизации Омского НПЗ отразится на результатах 2024 года.

Сдерживающие факторы: низкая доля акций в свободном обращении – 4%. Исторически волатильные дивидендные выплаты. Высокая доля газа в объемах добычи углеводородов, «дойная корова» для «Газпрома».

Индикативный диапазон справедливой цены акций – 800-850 рублей за бумагу.

Взгляд на «Татнефть»

Поддерживающие факторы: высокая доля переработки на комплексе «Танеко» около 16 млн тонн нефтепродуктов. Запланированный рост объемов добычи к 2030 году до 40 млн баррелей в сутки – 4,2% CAGR. Диверсификация продукции и логистических рисков через приобретение активов. Чистая денежная позиция 101 млрд рублей на конец 1 полугодия 2023 года.

Сдерживающие факторы: небольшой размер компании, экспортные ограничения.

Индикативный диапазон справедливой цены акций – 775-825 рублей за бумагу.

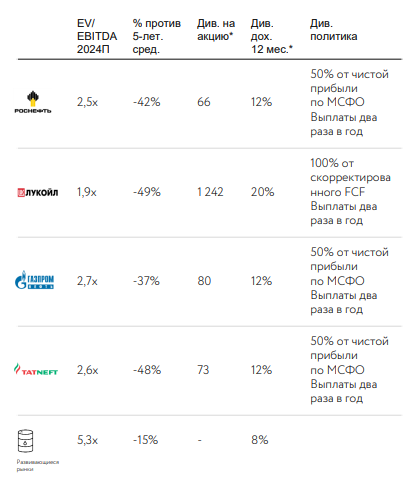

Оценка и дивиденды

* Выплаты дивидендов и соответствующие доходности не гарантированы.

Индикативный диапазон справедливой цены акции рассчитывается аналитиками ИК «Атон» на основании собственных финансовых моделей. Величина диапазона зависит от использования разных переменных, сценариев развития и ставок дисконтирования. Данные индикативные диапазоны не являются гарантированными.

Экономист Табах назвал главные проблемы экономики России

О политике Банка России, высокой ключевой ставке и ослаблении рубля рассказал главный экономист «Эксперт РА» Антон Табах.

Цель денежно-кредитной политики Банка России – привести годовую инфляцию к целевым 4%. Согласно обзору Минэкономразвития о текущей ценовой ситуации, с 26 сентября по 2 октября годовая инфляция в стране ускорилась до 5,94%, неделю ранее показатель был на уровне 5,74%.

Табах замечает, что на протяжении 4-х лет регулятору не удается достичь целевого значения по инфляции по разным причинам. Сначала на инфляцию влияло постпандемийное состояние мировой экономики, затем СВО и санкции в отношении РФ.